こんにちは!がしゃ助(@gasyasuke)です!

私はセキスイハイムオーナーとして実際にセキスイハイムに住んでいる体験談を当ブログで紹介しています。

住宅ローンってどんな制度?平均額や目安っていくらくらいなの?住宅ローンを借りる際の注意点を教えて欲しい!

今回は、こういった質問に答えていきます。

住宅購入を検討中の方、セキスイハイム住宅を検討中の方、特にハウスメーカーをどこにしようか迷っている方には、参考になる記事になっています。是非ご覧ください。

※本ページには、プロモーションが含まれています。

本記事の内容

・住宅ローンとは?

・住宅ローンの平均は?

・住宅ローンの限度額は?

・年収から考える住宅ローン

・住宅ローンを借りる際の注意点

本記事の信頼度

・ファイナンシャル・プランニング技能士(FP)2級

・セキスイハイムオーナー5年目

・太陽光,快適エアリー,蓄電池を使用中

私は、セキスイハイムに住み始めて5年目になります。

実際に住んでいるからこそ分かる体験談をお届けします!

金融・経済・ライフスタイルの専門家であるFPの知識を生かして発信しています。

住宅ローンとは?

住宅は人生で1番大きな買い物です。

数千万円の家を買う際に必ず必要になるのが、住宅ローンです。

住宅ローンは誰でも利用できるわけではありません。

年収、物件の価値、職業などの様々な審査があり、 返済能力が認められることで、住宅ローンを利用することができます。

住宅ローンの金利タイプ

金利とは利息です。

銀行から借りたお金(100%)を貸してもらった手数料(110%)をプラスして返します。

住宅ローンの金利タイプは大きく分けて3種類です。

全期間固定金利

⇒住宅ローンが完済するまで常に固定される金利です。契約時の金利が適応されます。

メリットは、将来的に市場金利が上昇しても住宅ローンに適用される金利は変わらないことです。つまり、契約~完済まで将来払うお金が明確になるので、出費計画が立てやすいです。

我が家もフラット35の全期間固定金利です。

金利は日々変わっていくので、要相談です。

選択型固定金利

⇒3年、5年、10年、15年など期間によって金利を選ぶことができるタイプです。固定期間が終わるとまた金利を選ぶことができます。

通算30年ローン(内訳:10年固定、20年変動)とすることも可能です。金利というのは、固定金利が変動金利に比べて高くなります。

全期間変動金利にするのは暴騰のリスクがある、かと言って全期間固定金利だと高くなってしまう、だから間をとって中和させようと考える方が採用します。

変動金利

⇒景気の変動により決定される金利です。

その時々の金利によって将来の返済額が高くなったり、低くなったりします。

マイナス金利の導入によって数年前は最低金利となっていました。

近年では、変動金利を採用する方が多い印象です。

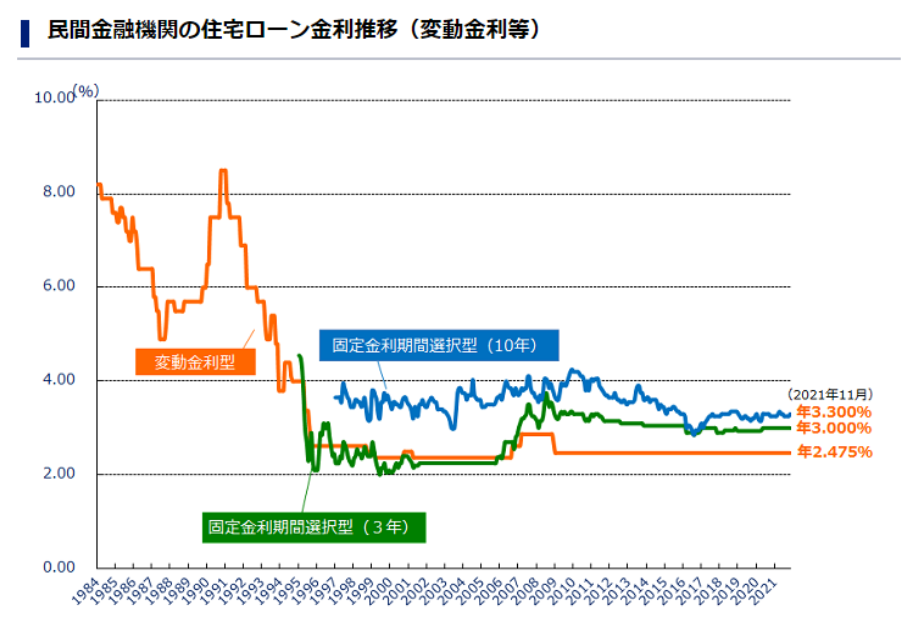

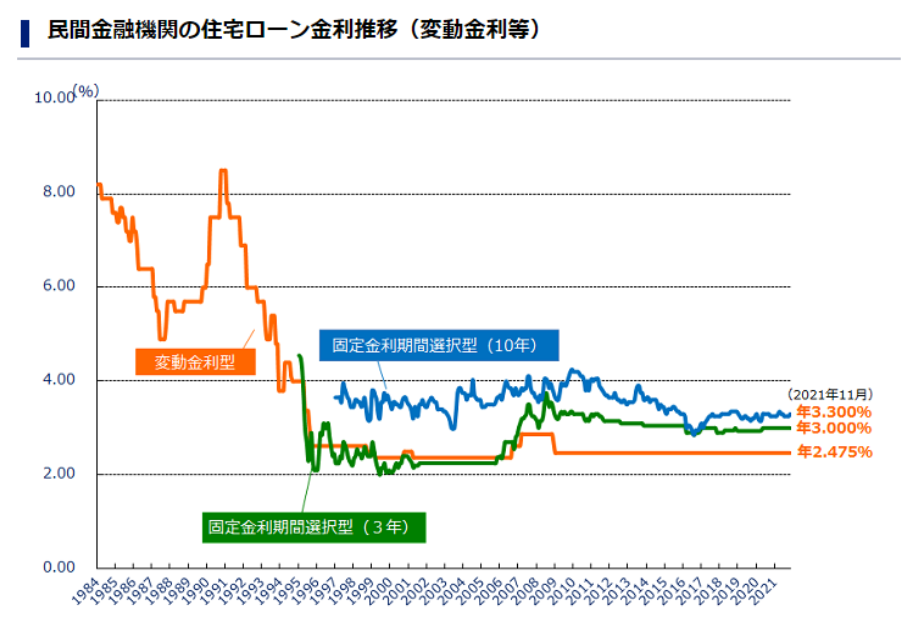

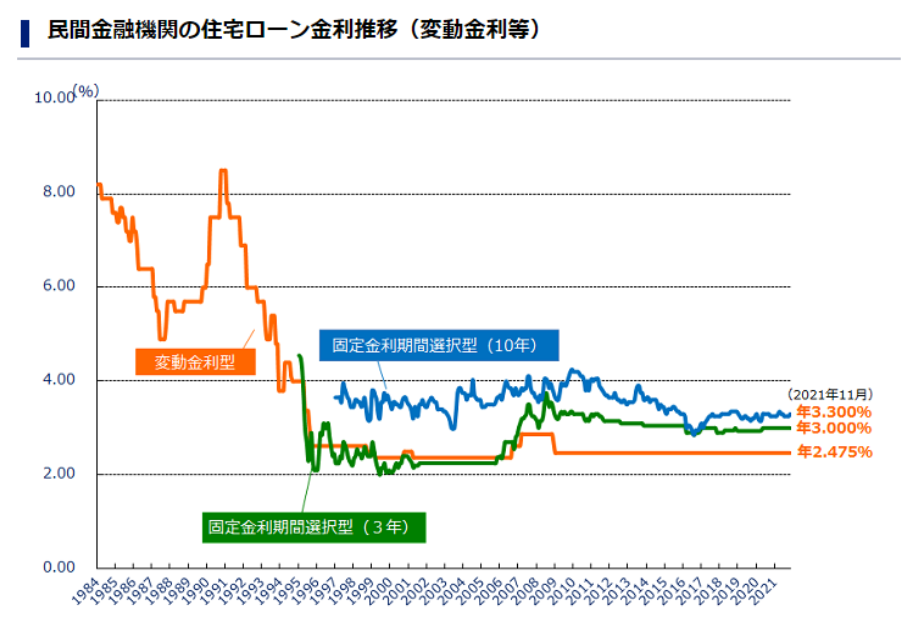

住宅ローン金利の推移

1980年代には5~8%だった金利が現在は2.5%になっています。

この金利推移は主要都市銀行のHP等により集計した金利(中央値)を掲載しています。

地方銀行や信用金庫で住宅ローンを組む場合は、さらに低い金利の適応が見込めます。

私も地方在住です。

変動金利は0.6%を提示されました。

住宅ローンの返済方法

住宅ローンを借りた後は毎月返済していく訳ですが、返済方法には2つのやり方があります。

それが、「元利均等返済」と「元金均等返済」です。

それらの特徴を簡単に解説していきます。

元利均等返済

⇒毎月の返済額が一定となる返済方法です。

住宅ローンの返済というと、この元利均等返済をイメージする方が多いと思います。

◎返済額(元金+利息)が一定のため、返済計画が立てやすくなります。

▲利息を払う期間が長くなるため、元金均等返済に比べ総返済額が多くなります。

元金均等返済

⇒毎月の返済額のうち、元金の額が一定となる返済方法です。

返済額(元金+利息)は返済が進むにつれ少なくなっていきます。

◎元利均等返済に比べ総返済額は少なくなります。

▲返済開始当初の返済額が最も高いため、当初の返済負担が大きくなります。

多くの方が元利均等返済を選択していると思います。

住宅ローンを組む場合は、元利均等返済しか提示されないケースもあります。

資金に余裕があり、元金均等返済を希望する方は、自分から提案するようにしましょう。

住宅ローンの平均は?

住宅ローンについて大体理解できたと思います。

ここからは、住宅ローンの平均額を見ていきましょう。

住宅を建てるには、みんなこのくらい借金しているという平均が分かると思います。

分譲戸建住宅を購入した世帯の借入金

国土交通省 住宅局の令和元年度「住宅市場動向調査報告書」を参考にします。

分譲戸建住宅と分譲マンションの購入資金とその内訳は、以下のような結果です。

| 項目 | 購入資金 | 自己資金 | 自己資金比率 |

|---|---|---|---|

| 分譲戸建住宅 | 平均3,851万円 | 1,021万円 | 26.5% |

| 分譲マンション | 平均4,457万円 | 1,755万円 | 39.4% |

住宅ローンはいくらまで借りられる?

住宅ローンの限度額を調べるときに目安となるのが「返済比率」です。

「返済比率」とは年間総返済額に対する年収の割合のことです。

※返済比率:年収÷年間総返済額×100

年収は手取りではなく社会保険料を引く前の総収入額です。

年間総返済額は住宅ローンや自動車ローンなどの全借入額を含めた年間の返済額です。

⇒返済比率シュミレーションはこちら

返済比率の基準は30~35%です。

余力ある返済計画のために20~30%が理想となります。

年収別の返済比率

先ほどの分譲戸建住宅の平均購入資金3,851万円をフルローンで組む場合、余裕のある返済比率25%で計算すると、年収600万円が必要ということになります。

実際に住宅購入者の世帯年収の平均額はどのくらいなのか見ていきます。

世帯年収から考える住宅ローン

平成30年度の住宅購入者の世帯年収の平均は693万円でした。

注文住宅は(三大都市圏が平均781万円、全国が744万円)、分譲戸建住宅は688万円という結果になっています。

新築一軒家を建てるなら世帯年収や返済比率の観点からも年収600万円以上が必要になることが分かります。

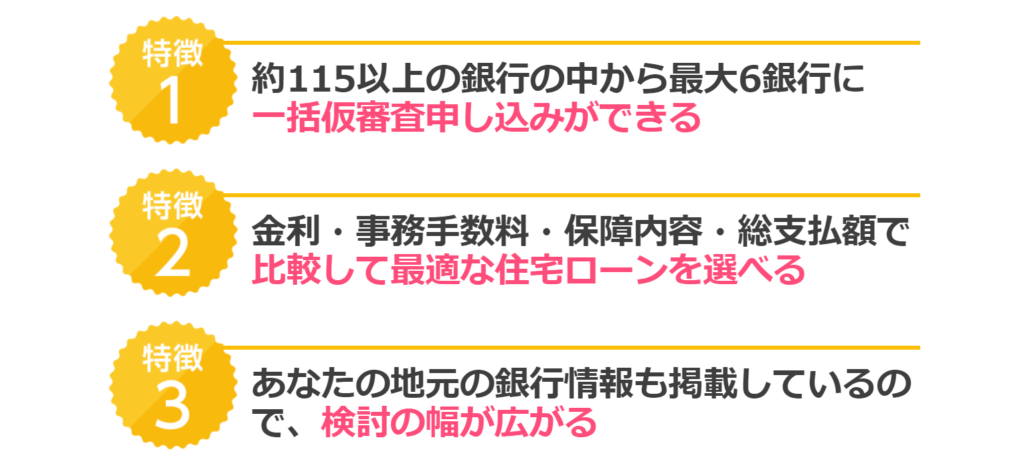

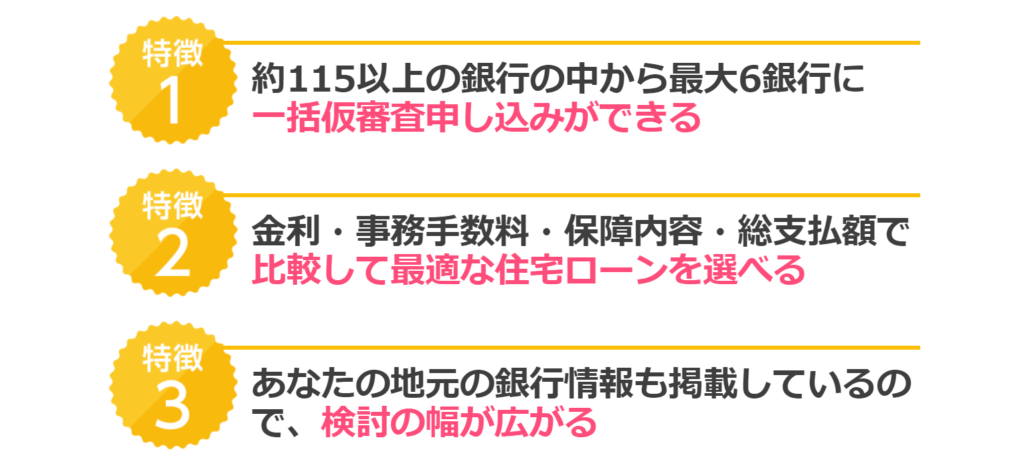

住宅ローンの一括審査・比較は「住宅本舗」がおすすめ

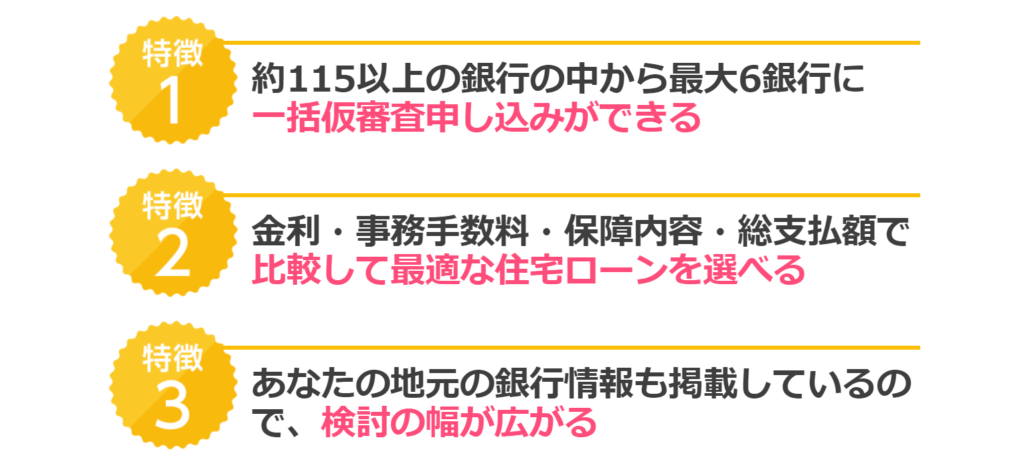

全国115金融機関の中から一括審査・比較・申込できます。

通常1回で申し込めるのは1銀行までですが、住宅本舗なら1回で最大6銀行まで一括審査が可能です。

家にいながら比較ができるのでおすすめです。

銀行からの無駄な営業も避けられます!

ネット銀行、大手銀行、地方銀行など豊富に取り扱われています。

ネット銀行・・・住信SBIネット銀行、auじぶん銀行

大手銀行・・・三菱UFJ銀行、りそな銀行

地方銀行・・・千葉銀行や鹿児島銀行

金利・諸費用・保障内容・総支払額などそれぞれの項目の優良銀行を検索できます。

・とにかく金利が安い銀行を選びたい

・ケガや病気で働けなくなった時の保障が気になる

自分に適している住宅ローンを探すことができます。

住宅本舗のメリットは大きく3つあります。

住宅ローンは、審査に落ちる場合もあります。

仮審査をしておけば、いつでも本審査の申し込みができるので一括仮審査ができるのは本当に便利です。

また地方銀行やネット銀行も充実していて、検討の幅が広がります。

住宅ローンを借りる際の注意点

ここまで住宅ローンの概要や目安について説明してきました。

現実的にどのくらいの金額が自分に適しているか薄っすらと分かるようになったと思います。

ここからは実際に住宅ローンを借りる上で注意することを紹介します。

住宅購入で1番後悔するポイントは、住宅そのものではなく、多すぎる住宅ローンに対してです。

これから家を建てる上で後悔したくない方は、是非今から説明する2点を意識して住宅ローンを検討していただきたいです。

今後の大きな出費を予想する

住宅購入は人生で1番大きな買い物です。

しかし、住宅以外にも大きな買い物はたくさんあります。

自動車、教育費(子育て費用)、旅行などの娯楽費・・・

住宅を維持するのに修繕費もかかります。

住宅ローンは生命保険や貯蓄費などと同様に毎月発生するので、大きい出費だけでなく固定費にも着目し、費用を予想して、長期的に無理なく返済していける金額を見極めましょう。

固定費に住宅ローンの返済が加わるのは想像以上に負担が大きいです。

無理のない住宅ローンを組む

注文住宅を検討していると数百万円が安く感じます。

しかし、いざローンを払い出すとその数百万円は重くのしかかります。

必ず背伸びしない無理のない住宅ローンを組むようにしましょう。

返済比率を確かめながら余裕をもって返済できるプランが必要です。

住宅ローンを組む場合は専門的な知識が必要となります。資金面で不安がある方は、住宅会社の営業マン、銀行の住宅ローン専門窓口やFP(ファイナンシャルプランナー)など専門家に相談するようにしましょう。